房地合一稅新制是什麼?房地合一稅免稅額度有多少?

房地合一稅是不少人無論是投資,還是作為自用住宅,在報稅時都需要面臨的課題。

以往房地合一稅法通過之前,土地及建物是個別課稅的,

也就是指土地交易賺的利潤,按照公告現值課徵土地增值稅;

房屋交易的利潤部分,就按照實價課徵所得稅。

現行的『房地合一稅』就是在整合這兩者,讓買賣交易過程中獲利的課稅方式可以一致。

只要是有買賣不動產,不論房或是地,有賺錢就要乖乖上繳國庫,都要課稅!

政府為了減少投資客炒房、哄抬房價等情況,於 2021 年 7 月推出並實施了房地合一稅 2.0。

同時房地合一稅新制 2.0 更對於預售屋換約、房地產持有年限以及稅率等都有不同層面的深度影響,

其中以短期套利者被課以重稅的目的相當顯著。

無論是投資或者是自住者,

都強烈建議務必在買賣個人房地產前仔細評估並審視房地合一稅的課稅條件與稅率計算,

以避免在被課徵房地合一稅金而不自知。

想知道房地合一稅 2.0 在適用範圍、稅率、計算方式與房地合一稅 1.0 有哪些不同嗎?

為抑制房地產炒作,係 2016 年後取得的房地產,在扣除相關成本及費用後,

於轉售後凡有獲利者就會被課徵房地合一稅。

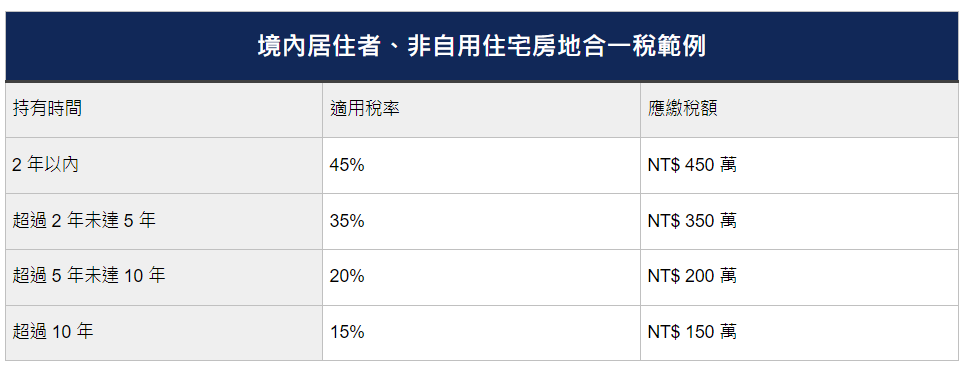

房地合一稅 2.0 的課徵邏輯則是持有時間越短,課徵稅率越高。

在台灣境內居住者,

若持有 2 年以內課稅 45%

超過 2 年未逾 5 年課稅 35%

超過 5 年未逾 10 年課稅 20%

超過 10 年課稅 15%

而房地合一稅適用對象包含了自然人與法人

依規定房地完成移轉登記日的隔天起算 30 日內需要完成申報,

申報時需要準備的文件有包含了房地交易所得稅申報書、契約書影本、想抵扣的費用證明等相關文件。

賣方可到各地政事務所,請櫃檯人員協助申報,或花錢請地政士代辦。

從上述內容可以發現,房地合一稅用意在於降低房地產的炒作,並抑制價格快速的攀升

如若房地產持有時間僅在 2 年內,稅率最高可達 45%。

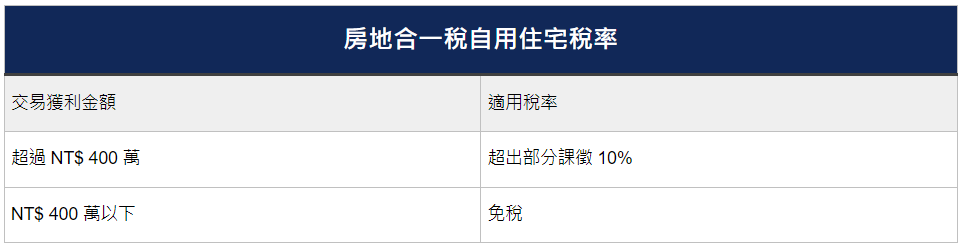

因此大家可以留意自己是否符合「自用住宅認定」的 3 大條件

讓自己享有 NT$ 400 萬的課稅所得免稅額!關於自用住宅認定條件如下:

● 個人或配偶、未成年子女辦理戶籍登記,持有並居住於該房屋連續滿 6 年

● 交易前 6 年內,無出租、供營業或執行業務使用

● 個人與其配偶及未成年子女於交易前 6 年,未曾適用本項優惠規定

課稅所得(稅基)=房產成交價額(賣價扣買價)-買賣原始取得成本-相關費用-土地漲價總數額

應繳稅額=課稅所得(稅基)*房地合一稅稅率

若民眾希望能夠透過更簡便輕鬆的方式進行房地合一稅的試算,財政部有提供清楚的試算網站,

只要填入對應的資料與內容,將可以完成清楚且快速的房地合一稅試算,供民眾參考使用。

境內居住者小明先生以 NT$ 1,000 萬購入一房地產(此為成本)

持有一段時間後以 NT$ 2,100 萬出售,

其他相關費用與土地漲價總數額為 NT$ 100 萬,

則我們可以算出

(成交價-成本-相關費用-土地漲價總數額)

=(2,100 萬-1,000 萬-100 萬)=NT$ 1,000 萬,

再將此數字依據房地產持有時間,乘上適用稅率,則為應繳稅額:

小明一家已於一房地產居住超過 6 年,且居住期間此房地產沒有被用於任何營業行為,一家人包含配偶、未成年子女也沒有適用過自用住宅優惠稅率過。當初小明購買此房地產花了 NT$ 1,000 萬

現在小明一家想換個更大的房子,所以想把此房屋賣掉。

假設售出金額為 NT$ 2,000 萬,則交易獲利金額為 NT$ 1,000 萬,大於 NT$ 400 萬,因此得就超過部分(1,000 萬-400 萬=600 萬)課徵 10% 房地合一稅,也就代表小明須繳交 NT$ 60 萬的稅款。

若售出金額為 NT$ 1,350 萬,則交易獲利金額為 NT$ 350 萬,小於 NT$ 400 萬,因此袋鼠獲得免稅資格,就不用繳交房地合一稅啦!

出售繼承取得的房地產時,會以被繼承人取得該房地產的日期盤判斷是否適用房地合一稅制。

如若被繼承人在民國 105 年 1 月 1 日後取得該房地產,則適用新制。

繼承人出售該房地產後,應於完成所有權移轉登記日之次日起算 30 天內

向所轄稽徵機關辦理申報納稅。

成本費用種類

由於房地合一稅 2.0 的計算方式需要先扣除成本、相關費用及土地漲價總數額

其中大家要特別注意可認列、不可認列的成本費用有哪些!

房地合一成本認列成本

1. ⛔只要是「可拆走的」如系統傢俱、冷氣、燈飾類都不能

2. 👍開票抬頭儘量有「XX工程」比較容易過關

3. 👍要有發票和合約書、匯款金流等憑證,再加上施工前、施工後,比較照片及照片詳細說明做了什麼,是供可居住,屬取得房屋後,於使用期間支付能增加房屋價值或效能且非 2 年內所能耗竭的增置、改良或修繕費

4. 👉法規是成交前都算數,但儘量不要太近,都能報看看,至於會不會全讓你認列,要看國稅局,我們無法給您保證稅金會是多少,國稅局如有疑慮,會請屋主提出相關照片以茲證明

在房地合一稅 2.0 的重大變革中,是將預售屋交易納入課徵的範圍。

從實務案例中可以發現,預售屋若在成屋前轉賣交易,因預售屋興建大多需要 2~4 年的施工建造期

大多會被課上 35%以上的房地合一稅,待新屋落成後因房地合一稅 2.0 的改制,持有期將歸零計算

從頭起算,因而需要從成屋後持有再滿 5 年才能將房地合一稅的稅率降低至 20%。

這意味著購買預售屋到成屋,因房地合一稅的稅率改制緣故,約需 7~9 年才會有較大的獲利空間。

因房地合一稅的改制目的在於減少房地產炒作,所以若民眾換屋符合「自住目的」,無論是先賣後買

還是先買後賣,房地合一稅都可以申請重購退稅,對於購屋自住的民眾而言是相當重要

可以守護荷包的關鍵!符合「自住目的」的四項條件如下:

● 簽約買賣的前一年,沒有出租或營業使用

● 個人、配偶或直系親屬於該房地產設有戶籍

● 出售舊屋與買新屋的時間差距在 2 年之內

● 重購退稅房地在 5 年內須作自用住宅且有戶籍登記、不能出租或遷戶

需要注意的是,以上四項條件皆需要滿足且符合,否則將會被追回退稅。

財產交易所得稅計算方式是只有房屋課徵所得稅,並納入綜合所得稅一併申報。

房地合一稅則是依照土地、房屋所得合一按實價課稅。

房地合一稅在持有二年以內轉賣會被課以45%重稅,而在持有超過兩年未滿五年的部份是課以35%

從這邊我們就可以看得出來,

房地合一稅大方向是在加重投機型買方短期持有的交易稅率

政府希望能透過增加不動產短期持有交易稅率的方式,減少短期投資客炒作行為。

房地合一稅實施日期?

只要是民國105年1月1日以後取得之房地,均適用房地合一稅。

但如果是104年12月31日以前取得,就算是舊制的範圍

必須在隔年5月個人申報綜所稅時申報「財產交易所得稅」喔!

房地合一應納稅額如何計算?

應納稅額 = 課稅所得×適用稅率

課稅所得 = 房屋收入-取得成本-相關費用-土地漲價總數額

而上方提到的「取得成本」會包含:

買賣的成交價、繼承或贈與的公告現值、部分修繕費、購買房屋的相關費用。

例如:契稅、印花稅、代書費、規費、公證費、仲介費....等,都算在內。

如無法提供證明單據,稽徵機關會依「成交價」的3%來計算,並以30萬為上限。

房地合一稅什麼時候要報?

由於修法後擴大課稅交易類型,所以需要申報的時機點會有以下4個:

1‧預售屋交易:預售屋及其座落基地交易日的隔天起算30日內申報。

2‧一般成屋交易:房地完成所有權移轉登記日的隔天起算30日內申報。

3‧使用權房屋交易:房屋使用權交易日的隔天起算30日內申報。

4‧股權交易:符合視為房地交易的股份或出資額交易日的隔天起算30日內申報。

房地合一稅也可以重購退稅?

根據所得稅法第14條之8規定,個人重購自住房地,無論是「先賣後買」或是「先買後賣」

只要出售舊房地與重購新房地兩者移轉登記時間相差2年內,

且符合自住規定者,均可以申請適用重購退稅或抵稅優惠,

就已(應)納稅款範圍內,按重購價額占出售額的比率計算應退還或扣抵之稅額。

申報要準備哪些文件?

房地交易所得稅申報書、契約書影本、抵扣費用相關證明文件等,

通常會由代書協助辦理相關手續,最後再將款項結清。

退稅4條件:

1‧簽約買賣前一年內沒有供出租或營業使用

2‧個人或其配偶、未成年子女設有戶籍

3‧出售舊屋與買新屋的時間差距在2年內

4‧重購退稅房地在5年內須作自住使用且有戶籍登記、不能出租或遷戶

預售屋躲得過房地合一稅嗎?

房地合一稅也將預售屋納入規定範圍內。自預售屋簽約日起,2年內換約也是要課徵45%的房地合一稅,並且在正在蓋的預售屋時期一直到房子蓋好後的成屋階段,這段時間的持有期間是以『零』計算

也就是正在蓋的過程不計入持有時間內。

預售屋因爲有2~4年的工程期,在成屋前轉賣一樣會被扣35%的重稅。到成屋後重新計算持有期,會需要再滿5年才會適用20%稅率,也就是指從買預售屋到成屋後需要7~9年的時間再轉手,適用稅率會較低,對短期套利者不友善,較適合長期自住考量的朋友。

PS、平均地權修正條例於2023年正式公告實施之後,預售屋將禁止換約移轉,除非「夫妻」、「直系親屬」、「二等親以內兄弟姐妹」或內政部公告特殊情形,報請地方政府後就

真的有30萬的免稅額嗎?預售屋也可以免稅嗎?

計算課稅所得時,買賣過程中的仲介費、廣告費、印花稅、代書費、規費等林林總總相關的費用

在沒辦法提供證明文件的前提下,

是可以按照成交價的3%或最高30萬上限計算。但以預售屋依工程進度採階段性付款的方式,

國稅局在30萬免稅額的認定上,則會用『換約款項X3%』的認定方式當作費用計算。

【舉例】購買1200萬的預售屋,已付100萬,轉手換約獲利80萬試算,

依照國稅局的認定方式,會是180萬的3%= 5萬4千元可以扣除。

房地合一稅減稅條件?

政府打房也怕誤傷百姓

另外開了一個免死金牌通道給7種持有未滿五年而非自願出售房屋的民眾,免除重稅。

1.個人因調職及非自願離職(更換工作地要出售房子)

2.遭他人越界建屋(隔壁撈過界偷你家地才賣房)

3.依法強制執行(被法拍)

4.因重大疾病或意外需支付醫藥費

5.持保護令避開家暴相對人(要躲恐怖情人而賣房)

6.繼承房屋後,未經同意糟其他共有人出售房地持份(兄弟姊妹賣掉你持有的部分)

7.繼承取得不動產及相關房貸,卻無力償還(繳不出房貸)

因為上述7種情形而出售房地,是可以適用稅率較低的20%喔!

個人所得400萬以下免稅條件有哪些?

A‧個人、配偶或未成年子女設有戶籍,且持有並居住該房屋連續滿6年B‧交易前6年,房屋沒有做出租、營業或執行業務使用

C‧個人、配偶在房地交易前6年沒有使用過自住房地租稅優惠

符合上述三條件,在交易獲利金額400萬以下,及為免稅。

假設超過400萬,政府會針對超出部分課徵10%。

最後提醒大家,不論是賺或是賠都要申報!大家務必按照上面提到的時間點30天內申報,

沒有在期限內申報,是會被處3,000元以上、3萬元以下的罰鍰,

假設國稅局算一算發現你其實要補繳稅,漏掉的稅額還會被處3倍以下的罰鍰!

記得,不論賺錢還是賠錢,都!要!申!報!

---------------------------------------------------------------------------【✰免費領取】價值6800元|【買房必備攻略】【 賣房攻略秘笈】

想買房或想賣房但…….害怕遇雷嗎?

加入我們的官方帳號免費領取避雷資訊

可以讓你好好了解自己買房、賣房的問題,

讓你在買房、賣房的路途中少走彎路!

並且提供您一對一諮詢!

Step 1:點入下方連結

Step 2:加入阿傑的官方帳號(或輸入Line ID:@sanchong1491 )

Step 3:點選領取「買房必備攻略」&「賣房攻略秘笈」

#三重買房 #三重賣房 #蘆洲買房 #蘆洲賣房 #三重蘆洲推薦優質房仲

#重陽重劃區#仁義重劃區#不動產#群義#中古屋#新成屋#估價#委託

#銷售#百萬經紀人#免費諮詢#張富傑

文章類別

熱門文章

最新文章

瀏覽人次

94,584 人觀看一馬當先房屋仲介有限公司│不動產經紀人 : 江志得 (90)北縣字第000179號